家を売った時に、当然ですが税金がかかってきます。家を売った時にかかる税金は、「分離課税」と言って給与所得などの収入とは別に税金を支払うかたちになります。

そして、家を売却した時には2パターンがありますので、簡単に解説したいと思います。

- 購入時よりも安く売却した場合・・・家を買った時の価格よりも、売却時の価格の方が安い場合は税金は一切かかりません。譲渡益が0円で、所得税の還付を受けられる特例がありますので、家を買った時よりも安く売却した方は、無税ですが申告はするようにしましょう。

- 購入時よりも高く売却した場合・・・家を買った時の価格よりも、売却時の価格の方が高い場合は税金がかかってきます。利益に対しての所得税・住民税がかかってきますので、確定申告時に申告するようにしましょう。

以上のように家を売った時に売却益(利益)が出れば税金はかかりますし、売却益が出なかった場合は税金は一切かかってきません。

ただし、いずれの場合も確定申告は必須ですので、家を売却した場合は忘れずに確定申告するようにしましょう。

因みにですが、確定申告の時期は、2月16日~3月15日までとなっております。

家を売った年の翌年の上記の時期に管轄の税務署で申告をしましょう。

家を売却した際にかかる税金

上記で家を売っても税金がかからない場合があると説明しましたが、では税金がかかる場合は、具体的にどれぐらいの税金が必要になるのでしょうか。

家を売った時にかかる税金(課税譲渡所得)は、実は「所有期間」によって異なるのです。

- 短期譲渡所得・・・売却した年の1月1日時点で所有期間が5年以下の場合

- 長期譲渡所得・・・売却した年の1月1日時点で所有期間が5年を超える場合

譲渡所得の税額計算式

| 長期譲渡所得 | 所得税 | 課税譲渡所得×税率15% |

|---|---|---|

| 住民税 | 課税譲渡所得×税率5% | |

| 短期譲渡所得 | 所得税 | 課税譲渡所得×税率30% |

| 住民税 | 課税譲渡所得×税率9% |

所有期間が10年を超える場合は、下記計算式により軽減税率の特例を受ける事ができます。

軽減税率の特例を受ける場合の税額計算式

| 譲渡所得が6,000万円以下の場合 | 所得税 | 課税譲渡所得×税率10% |

|---|---|---|

| 住民税 | 課税譲渡所得×税率4% | |

| 短譲渡所得が6,000万円を超える場合 | 所得税 | 課税譲渡所得×税率15% |

| 住民税 | 課税譲渡所得×税率5% |

しかし、家を売却した時に使える「特別控除」などもあるので、確定申告の際はそれらを活用してなるべく少ない税金で済むようにしましょう。

家を売却した時の確定申告時に使える特別控除について

家を売却すると税金がかかる場合があります。

この税金は、上記で説明しました計算式で算出される「譲渡所得」に対してかかってきますが、特別控除を受ける事で軽減されるので確定申告時には利用するようにしましょう。

居住用財産の3,000万円特別控除

今まで住んでいた家を売却(譲渡)した際に譲渡所得から特別控除として最大3,000万円を差し引く事ができると言う特例です。

- 売却する家に住まなくなった日から3年を経過する年の12月31日までに譲渡(売却)すること

- 譲渡(売却)した年の前年もしくは前々年にこの特例を受けていないこと

- 譲渡先が親子間や配偶者、直系血族、生計を一つにする親族等の関係でないこと

- 買い替えの特例や収用、交換などの特例の適用を受けていないこと

※別荘や一時的な仮住まいには適用がありません。

長期譲渡所得の軽減税率の特例

譲渡所得が3,000万円を超えてしまった場合で、3,000万円の特別控除が受けられない場合で、その家を10年以上所有していた場合は「軽減税率」の特例を受ける事ができます。

こちらの軽減税率の特例は、上記で説明した表のとおりです。

買い替えの特例

上記で解説しました3,000万円特別控除の条件をすべて満たしている場合で、さらに下記条件にあてはまる場合は、「売却価格から、取得した住宅価格を差し引き、残った部分だけに課税される特例」を受ける事ができます。

- 新たに買い替えた住宅の価格が、売却した家の価格よりも高い

- 新たに購入した住宅が、住宅を譲渡した年の前年の1月1日から譲渡した年の翌年の12月31日までの3年間の間に買い替えること

- 売却した家の所有していた期間が10年を超え、なおかつ居住年数が10年以上

- 売却価格が1.5億円以下であること

- 購入する住宅が「中古マンション」の場合は築20年以内であること

- 購入する住宅の床面積が「50㎡以上」で、敷地面積が「500㎡以下」であること

- 購入する住宅に取得した年の翌年末までに本人が居住すること

因みにですが、この特例を受けた家を売却した場合、繰り延べられていた税金分はきちんと残っていて請求される事になります。

税金がかからない人

上記でも説明したとおり、家を売却すると税金がかかってしまいます。しかし、家を売却した時に利益が出ていない場合は税金がかかりません。

また、家を売った時に利益が出た場合も確定申告をする事で税金がかからなくなる場合もあります。

以下に該当する方は、基本的に税金はかかってきませんのでご確認ください。

- 譲渡所得が「3,000万円以下」の場合

- 家を買った時よりも安く売った場合

譲渡所得って何?

上記の譲渡所得とは一体何なのでしょうか?

以上が譲渡所得の算出方法です。

上記の売却価格とは、家を売った時の売買価格になります。

購入価格とは売った家を購入した時の売買価格になります。

その他の取得費と譲渡費用に関しましては、ややこしいので以下で解説いたします。

取得費とは

取得費とは、家を購入した際にかかった諸費用等です。

具体的に言いますと以下のようなものが取得費に当たります。

- 仲介手数料

- 印紙税

- 登録免許制

- 登記費用

- 不動産所得税

- ローン保証料

- 測量費

- リフォーム費用

譲渡費用とは

譲渡費用とは、家を売った時にかかる諸費用等の事を言います。

具体的には以下のようなものが当てはまります。

- 仲介手数料

- 印紙税

- 測量費

- 広告費

- 登記費用(抵当権抹消等)

- 銀行事務手数料等

上記の計算式で算出された金額が、「3,000万円以下」であれば税金はかかってきません。

実際の売却価格から購入時に支払った諸費用や、売却時に支払った諸費用は引く事ができます。

私の場合は、家を買った時よりも売った時の方が安かったので、税金は一切かかりませんでした。

しかも、家を買ったした時よりも安く売った時の税金が戻ってくる制度もあります。

ですから、税金がかからない場合でも必ず確定申告するようにしましょう。詳しくは以下で解説致します。

家を買った時よりも安く売った時の税金が戻ってくる制度

家を購入した時よりも安く売った時は、「4年間に渡って税金が戻ってくる制度」があります。

家が安くて落ち込んでいる方も少なくはないと思いますが、きっちり税金でお金を返してもらいましょう。

ちなみにこの制度の名前なのですが、「譲渡損失の繰越控除制度」と言うものです。

この制度を利用すれば、家の買い替えや売却で発生した損失分を譲渡した年の所得から控除されます。

また控除しきれない分の損失に関しては翌年から3年間譲渡損失を計上できる制度となっております。

この制度を利用すると、給料から差引されていた税金が、確定申告する事で戻ってきます。

譲渡損失の繰越控除制度を受けられる場合

「譲渡損失の繰越控除制度」難しい名前ですが、この制度を利用する事で、自宅の売却等で発生した損失分をいくらか税金で返してもらう事ができます。

こんなにお得な制度を利用しない手は無いのではないでしょうか?

ちなみにこの制度を利用できる場合は、以下の2パターン飲のみになりますので確認しておいてください。

家を買い替えた場合

家を買い替えた場合は「譲渡損失の繰越控除制度」を利用する事ができます。

今まで住んでいた家を売却した場合で、翌年の12月31日までに新しい家を購入していて、なおかつ新しい家の住宅ローン残高がその年の年末の段階で残っている場合。

上記に該当する場合は、売却した家の譲渡損失の額が控除額となり、税金で還付されます。

例えばですが、3,000万円で購入した家を2,500万円で売却した場合の損失分500万円が控除額になります。

| 家を買い替えた場合 | 条件 | 所得金額が3,000万円以下の場合 |

|---|---|---|

| 売却住宅の条件 |

|

|

| 買い替える住宅の条件 |

|

家を売却した場合

家を売却するだけの場合も「譲渡損失の繰越控除制度」を利用する事ができます。

今まで住んでいた家を売却した日の前日に、売却する家の住宅ローン残高がある場合。

上記の場合は、「住宅ローン残高-売却価格=控除額」となります。

例えばですが、住宅ローンが2,000万円残っている家を1,500万円で売却した場合は、500万円の損失分が控除額となります。

| 家を売却した場合 | 条件 | 所得金額が3,000万円以下の場合 |

|---|---|---|

| 売却住宅の条件 |

|

家を売る時は、上記の税金に関する知識をある程度つけておくと、損をすることなく自宅の売却を行う事ができます。

ずべてを覚えるのは難しいと思いますので、要点だけでも覚えておくようにしましょう。税金の知識が少しでもあると、売却時の不安は軽減されます。

家を売るならHOME4Uの一括査定で比較見積もりがおすすめ!な3つの理由

家を売るならHOME4Uの一括査定で複数の不動産業者に査定依頼をすることをおすすめします。

複数の不動産業者に査定依頼をした方が、比較見積もりできますので一番高い価格で家を売ることが可能となります。

理由①:街の不動産屋さんに家の売却依頼をすると100万円以上損をすることがある!

近所にある街の不動産屋さんは売却力に欠けています!そのため100万円以上損をすることもよくあるのです・・・

しかし、HOME4Uに登録している不動産業者は、信頼と実績が豊富な仲介を専門としている業者ばかりなので、最高額で家を売ることができるのです!

販売方法一つで家の価格は大幅に変わってしまいますので、後悔しないように注意が必要になります。

100万円以上高く売るならHOME4Uの一括査定をぜひご利用ください!

理由②:HOME4Uに提携登録している不動産業者は販売力が高い優良業者!

HOME4Uは不動産一括査定サイトの中でも実績16年の老舗になりますので、不動産業者が提携登録するにはかなり厳しい審査があります。

つまり、実績と信頼性が無い不動産業者はHOME4Uには登録できないと言うことなのです。

他の不動産一括査定サイトと比較するとよく分かりますが、HOME4Uに登録している業者数は半分ほどになります。

これは、お客様に安心して利用してもらうために、不動産業者を厳選しているからなのです!

ですから、HOME4Uには販売力が高く実績の豊富な優良不動産業者しか登録していないと言うことになります。

理由③:最も高い価格で家を売ることができる!

HOME4Uの一括査定を利用することで全国900社のうちから最大6社を選んで査定依頼をすることができます。

そして、その中から最も高い価格で好条件の査定結果を出してくれた業者を選択することが可能となります。

売却が終わってから「もっと高い価格で売れたのでは・・・」と後悔しないためにもHOME4Uで比較見積もりすることをおすすめします。

ご利用者数年間400万人!売却査定数累計20万件!実績16年の信頼できるHOME4Uの不動産一括査定サービス

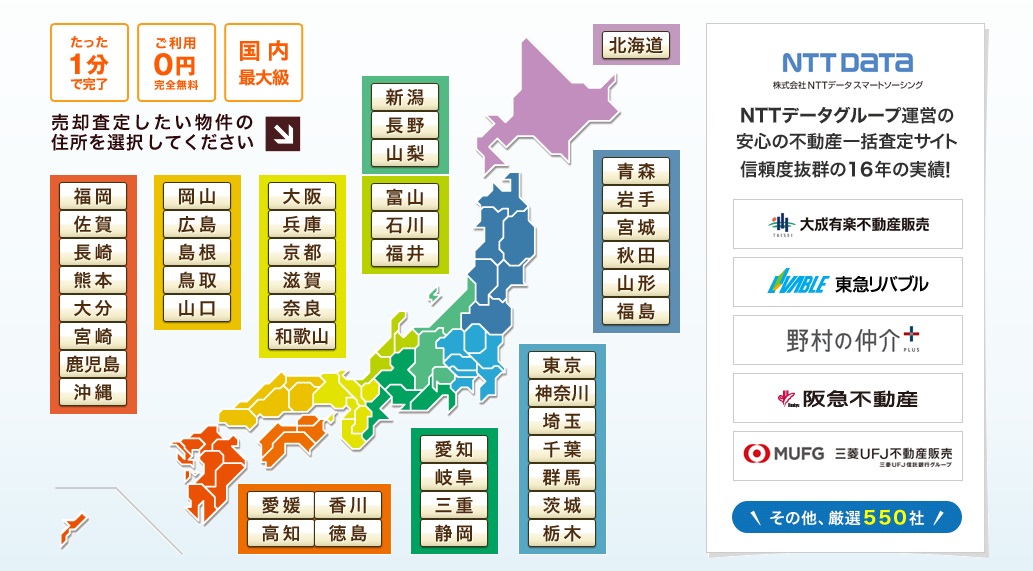

東証一部上場企業のNTTデータが運営する「HOME4U」は、全国にある大手不動産業者を含む500社の優良業者を厳選して提携している不動産一括査定サイトです。900社の不動産業者の中から最大6社を自由に選択し、一括してあなたの家の査定を無料で行ってくれるとても便利なサービスになります。